遺留分制度の改正点

前回の投稿より、かなりの日数を要してしまいましたが、決して眠っていたわけではありません。。

気を取り直して、前回の続きとして、遺留分制度の改正点を記載させていただきます。前回の投稿は「遺留分の基本的考え方」をご参照ください。

遺留分権利者が有する権利の金銭債権化

改正前民法においては、遺留分権利者が権利を行使すると、物権的効果が生じ、遺留分を侵害する遺贈または贈与の一部が当然に無効となり、遺贈等の目的財産が遺留分権利者と遺贈等を受けた者の共有になるとされていました。

その結果、被相続人が後継者に対して自社株式や事業用資産の生前贈与を行った場合、目的財産が後継者と他の者との共有となり、円滑な事業承継が困難となるなどの問題がありました。また、共有持分が複雑化し、持分権の処分に支障が生じるおそれがあるとの問題も指摘されていました。つまり、「被相続人の財産処分の自由」と「遺留分権利者の保護」との調和を図るという遺留分制度の根拠に反するという問題が生じていました。

そこで、改正民法では、遺留分を侵害する遺贈等の効力を維持することを前提としたうえで、遺留分権利者は、遺贈等を受けた者に対して遺留分侵害額に相当する金銭を請求する権利が発生すると構成し直しました。この請求権については、「遺留分侵害額請求権」と定義されました。

遺留分の算定方法の明確化

改正前の民法では、規定上、遺留分の算定が不明瞭であるとされており、また、具体的な遺留分侵害額の算定方法は明文化されていなかったため、実務上は、判例の積み重ねによる解釈に委ねられていました。

例えば、相続人に対する生前贈与については、贈与の時期を問わず、特別受益に該当するのであれば、すべて、遺留分算定の対象とされていました。

本改正によって、相続人に対する生前贈与については、「原則として、相続開始前10年以内に行われたもの」が遺留分算定の基礎とされましたので、自社株式や事業用資産については早期に贈与することにより、事業承継が円滑に行われることが想定されています。【円滑な事業承継に関しては、後継者および先代経営者の推定相続人全員の合意が必要とはなりますが、経営承継円滑化法に規定する「除外合意」、「固定合意」といった制度を利用することにより、不測の遺留分侵害額請求を回避することも可能です。】

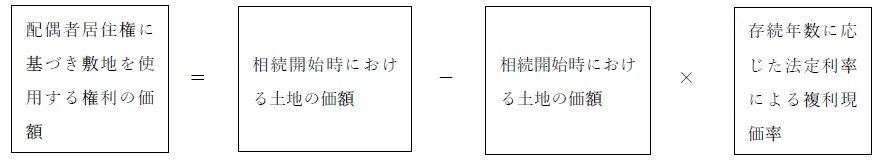

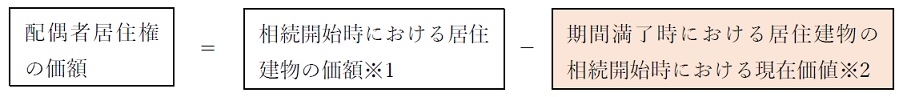

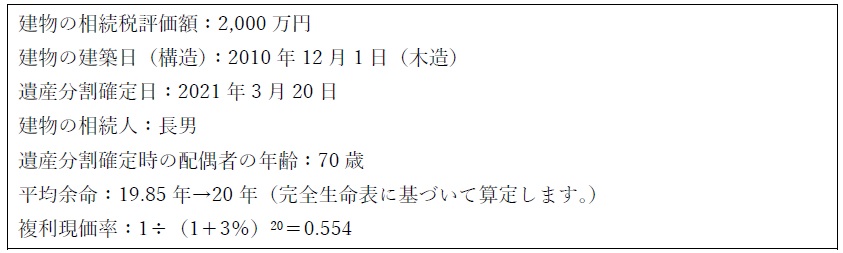

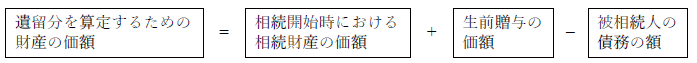

前回も触れましたが、以下が、「遺留分を算定するための財産の価額」の計算式となります。この価額に相対的遺留分率(相続人が直系尊属のみの場合は1/3、それ以外の場合は1/2)、法定相続分を乗じた金額が各人の遺留分となります。

生前贈与の価額とは

相続人に対する贈与 ・・・原則として、相続開始前10年以内に行われたもの

相続人以外に対する贈与・・・原則として、相続開始前1年以内に行われたもの

※遺留分を算定したのちに各人の遺留分侵害額を算定することとなりますが、遺留分侵害額の算定は少し複雑な計算となりますので、本ブログにおいては割愛させていただきます。各人の遺留分から各人が①実際に生前贈与を受けた金額がある場合、②相続財産のうち取得する金額がある場合には、それらの金額を控除する等により算出します。この場合の生前贈与については、期間は制限されておりません。

税法との関係

遺留分に関する規定が物権的効果から金銭請求権へと変化しましたが、権利行使によって生ずる担税力の増減は、改正前と同様と考えられることから、税法上は、「遺留分による減殺の請求」という文言が「遺留分侵害額の請求」と改正されたことに伴う所要の整備のみ行われました。

従前、遺留分の権利行使をされたことにより、財産を返還することとなった者は、更正の請求が認められていましたが、改正後も変更はありません。

ただし、遺留分の性質が金銭請求権とされ、金銭での支払が強制化されたことから、金銭の支払に代えて、資産の移転(いわゆる代物弁済)を行った場合には、その履行があったときに履行により消滅した債務の額に相当する価額により当該資産を譲渡したこととされ、譲渡所得課税が行われることとなった点に留意が必要です。

また、相続税の計算の際に加算される生前贈与は、相続時精算課税の適用を受けた生前贈与のほか、「相続または遺贈により財産を取得した者が、相続開始前3年以内に被相続人から受けた贈与」です。

相続税計算の際に加算される生前贈与(相続開始前3年以内、相続時精算課税贈与は期間制限なし)、遺留分算定の際に考慮される生前贈与(相続人の場合は原則相続開始前10年以内)、遺留分侵害額、特別受益者の相続分を算定するにあたって持戻される生前贈与(期間制限なし)は、対象財産、加算する財産の価額等に細かい相違点がありますので、こちらも留意が必要となります。